الزامات کفایت سرمایه نهادهای مالی

آنچه در این مطلب می خوانید...

- ۱ الزامات کفایت سرمایه نهادهای مالی

- ۱.۱ دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

- ۱.۲ تعاریف و اصطلاحات در دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

- ۱.۳ تعهدات نهادهای مالی :

- ۱.۴ مقاطع زمانی محاسبه نسبت های موضوع ماده ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

- ۱.۵ تبصره:

- ۱.۶ سایر مقاطع زمانی محاسبه نسبت های موضوع ماده ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

- ۱.۷ نسبت جاری تعدیل شده و نسبت بدهی و تعهدات تعدیل شده :

- ۱.۸ مشارکت نهاد مالی با سایر نهادهای مالی یا بانک ها :

- ۲ شرایط مشارکت صندوق های سرمایه گذاری با درآمد ثابت در سندیکا :

- ۲.۱ الف) شرایط اوراق بهادار موضوع تعهد پذیرهنویسی یا تعهد خرید:

- ۲.۲ ب ) شرایط صندوق مشارکت کننده در سندیکا:

- ۲.۳ تبصره یک:

- ۲.۴ تبصره دو:

- ۲.۵ تبصره سه:

- ۲.۶ مطالعه بیشتر :

- ۲.۷ تبصره چهار:

- ۲.۸ صدور تاییدیه سازمان :

- ۲.۹ اخطارها در صورت تخلف مراجع رسیدگی کننده :

- ۲.۱۰ منعیارهای تعیین درجه تخلف از دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

- ۲.۱۱ الزامات کفایت سرمایه نهادهای مالی به منظور پیشگیری از تکرار تخلف :

در این مقاله قصد داریم تا درباره الزامات کفایت سرمایه نهادهای مالی اطلاعات جامع و کاملی را به شما عزیزان ارائه دهیم. اطلاعاتی مانند شرایط و قوانین موجود برای این کار از نمونه موضوعاتی است که در این مقاله گنجانده شده است.

به همین منظور سعی کردیم تا با قراردادن یک دستورالعمل به تمامی سوالات شما پاسخ دهیم. امید است که با مطالعه این مطلب بتوانید اطلاعات مفیدی کسب نمایید.

دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

براساس اختیارات حاصله از بند ۲ مادۀ ۷ قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب آذرماه ۱۳۸۴ و مادۀ ۵ آییننامه اجرایی آن قانون مصوب هیأت وزیران و در اجرای مواد ۲۸ و ۲۹ قانون یاد شده، این دستورالعمل با هدف برقراری تناسب میان داراییها با بدهیها و تعهدات نهادهای مالی و به منظور حمایت از حقوق سرمایهگذارانی که از خدمات آنها استفاده میکنند، تنظیم شده است.

تعاریف و اصطلاحات در دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

واژههای تعریف شده در ماده ۱ قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب آذرماه سال ۱۳۸۴ در این دستورالعمل به همان معانی به کار رفتهاند.

تعاریف اقلام دارایی و بدهی براساس استانداردهای حسابداری ملی ایران است و منظور از تعهد، تعهدات مالی مندرج در جدول پیوست ۲ این دستورالعمل میباشد. ( دانلود پیوست ۲)

تعهدات نهادهای مالی :

آن دسته از نهادهای مالی که مجاز به پذیرش تعهدات زیر می باشند، موظفند قبل از پذیرش این تعهدات، نسبت جاری تعدیل شده و نسبت بدهی و تعهدات تعدیل شده را به شرح ماده ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی محاسبه نمایند:

۱) تعهد پذیره نویسی یا تعهد خرید هر گونه اوراق بهادار از جمله اعطای حق اختیار فروش اوراق بهادار به دیگری در بازارهای غیر متشکل؛

۲) ضمانت اصل یا حداقل سود سرمایهگذاری؛

۳) بازارگردانی یا ضمانت نقدشوندگی اوراق بهادار؛

۴) اعطای هرگونه حق اختیار خرید دارایی به دیگری در بازارهای غیرمتشکل؛

۵) ضمانت، تعهد یا پذیرش پرداخت هرگونه تعهد یا بدهی دیگری- از جمله تعهد یا بدهی احتمالی دیگری- در مقابل شخص ثالث که میزان آن بر اساس آخرین صورتهای مالی حسابرسی شده (اعم از سالانه یا میان دورهای) بیش از یک درصد جمع دارایی نهاد مالی یا بیش از ده میلیارد ریال هر کدام کمتر است باشد؛

۶) هرگونه تعهد یا بدهی دیگر که مبلغ آن براساس آخرین صورت مالی حسابرسی شده (اعم از سالانه یا میان دورهای) بیش از ۱% جمع داراییهای نهاد مالی یا بیش از ده میلیارد ریال هر کدام کمتراست باشد.

تبصره یک:

محاسبۀ نسبتهای موضوع این ماده باید براساس آخرین تراز آزمایشی حسابها و با فرض پذیرش تعهد موردنظر، صورت پذیرد.

و در صورتی که نهاد مالی تعهدات موضوع این ماده را بپذیرد (خواه مستقلاً یا با مشارکت شخص یا اشخاص دیگر)، موظف است مفاد این ماده (درمحاسبۀ نسبتهای یادشده) و سایر مواد دستورالعمل الزامات کفایت سرمایه نهادهای مالی را رعایت نماید.

تبصره دو:

در بازارهای متشکل نظیر بورسها که اختیار معاملات و قراردادهای آتی براساس مقررات خاصی معامله میشود، سپردۀ گذاشتهشده نزد مراجع مربوطه کفاف پوشش تعهدات طرفین معامله را میدهد.

لذا در صورت تعهد خرید یا اعطای حق اختیار فروش یا خرید دارایی به دیگری در این بازارها، سپرده و تعهدات مربوطه نباید در محاسبۀ نسبتهای موضوع مادۀ ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی لحاظ گردد.

مقاطع زمانی محاسبه نسبت های موضوع ماده ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

آن دسته از نهادهای مالی که تعهدات موضوع مادۀ ۲ را پذیرفتهاند و همچنین کارگزاران، کارگزار معاملهگران، بازارگردانان و سبد گردان ها، موظفند در مقاطع زمانی زیر، نسبتهای موضوع مادۀ ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی را محاسبه نمایند:

۱- حداکثر ظرف ۱۰ روز کاری پس از پایان هر ماه، براساس تراز آزمایشی دفاتر حسابها در پایان آن ماه؛

۲- همزمان با تهیه صورتهای مالی سالانه یا صورتهای مالی میاندورهای (برای مقاطعی کمتر از یک سال) که نهاد مالی باید مطابق مقررات مربوطه تهیه نماید، براساس صورتهای مالی سالانه یا میان دورهای مربوطه؛

تبصره:

در مواعد مقرر در بند ۲ این ماده، نسبتهای موضوع ماده ۷ باید براساس صورتهای مالی سالانه حسابرسی شده و درصورتیکه براساس سایر مقررات، حسابرسی صورتهای مالی میان دورهای نیز الزامی باشد، باید براساس صورتهای مالی میان دورهای حسابرسی شده، محاسبه شده و به تأیید حسابرس نهاد مالی برسد.

در صورت وجود اختلاف نظر بین حسابرس و مدیران نهادهای مالی در مورد اقلام صورتهای مالی، نسبتهای مذکور باید براساس صورتهای مالی که براساس نظر حسابرس تعدیل شدهاند، محاسبه شده و به تأیید حسابرس نهادمالی برسد.

درصورتیکه حسابرس نهاد مالی در اظهارنظر راجع به برخی اقلام صورت مالی، محدودیت اساسی داشته یا رقم تعدیل را تعیین نکرده باشد، آنگاه موضوع باید بلافاصله توسط نهاد مالی به سازمان گزارش گردد تا در صورت تشخیص سازمان، میزان تعدیل لازم، با حسابرسی ویژه تعیین گردد.

سایر مقاطع زمانی محاسبه نسبت های موضوع ماده ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

علاوه بر مواعد زمانی مذکور در مواد ۲ و ۳، نهادهای مالی موظفند نسبتهای موضوع مادۀ ۷ این دستورالعمل را در مواعد زمانی دیگری که سازمان تعیین میکند، محاسبه کنند.

نهادهای مالی موظفاند یک نسخه از گزارش محاسبه نسبتهای موضوع مادۀ ۷ را که در مواعد مقرر در مواد ۲، ۳ و ۴ محاسبه نمودهاند، پس از امضای بالاترین مقام اجرایی نهاد مالی، با ذکر تاریخ تهیه و تاریخ صورتهای مالی یا تراز آزمایشی مبنای تهیه گزارش مذکور در دفتر نهاد مالی بایگانی نمایند.

یک نسخه از صورتهای مالی یا تراز آزمایشی مبنای تهیه گزارش نیز باید به گزارش مذکور ضمیمه گردد.

درصورت درخواست سازمان، نهاد مالی موظف است گزارشهای تهیه شده را در مهلت مقرر، به سازمان یا سایر مراجعی که سازمان تعیین میکند، ارائه نماید.

نسبت جاری تعدیل شده و نسبت بدهی و تعهدات تعدیل شده :

نسبت جاری تعدیل شده و نسبت بدهی و تعهدات تعدیل شده به شرح زیر محاسبه میشوند:

۱) نسبت جاری تعدیل شده: حاصل تقسیم جمع داراییهای جاری تعدیل شده بر جمع بدهیها و تعهدات جاری تعدیل شده است.

۲) نسبت بدهی و تعهدات تعدیل شده: حاصل تقسیم جمع کل بدهیها و تعهدات تعدیل شده بر جمع کل داراییهای تعدیل شده است.

در محاسبه این نسبتها، ارزش هر یک از اقلام دارایی، بدهی یا تعهدات با توجه به پایه محاسباتی قید شده در پیوستهای دستورالعمل الزامات کفایت سرمایه نهادهای مالی ، تعیین شده و در ضریب متناسب خود در جداول یاد شده، ضرب میگردد تا به یک قلم دارایی، بدهی یا تعهد تعدیل شده، تبدیل شود.

تبصره یک:

درصورتیکه برای هر یک از تعهدات مندرج در پیوستهای دستورالعمل الزامات کفایت سرمایه نهادهای مالی ، یک قلم بدهی به عنوان بدهی قطعی یا احتمالی در حسابهای شرکت منظور شده باشد، در محاسبه نسبتهای موضوع این ماده، مبلغ بدهی مندرج در حسابها در نظر گرفته نشده و مبلغ تعهد براساس پیوستهای این دستورالعمل، محاسبه و منظور میگردد.

تبصره دو:

درصورتیکه نهاد مالی دارای شرکتهای فرعی مشمول تلفیق باشد، مبنای محاسبه نسبتهای موضوع این ماده، صورتهای مالی تلفیقی یا شرکت اصلی هر کدام به احتیاط نزدیکتر باشد، بوده و در مواردی که تراز آزمایشی ملاک عمل است، تراز آزمایشی و تعهدات شرکت اصلی مبنای محاسبه قرار میگیرد.

تبصره سه:

درصورتیکه نهاد مالی دارای شرکتهای فرعی مشمول تلفیق باشد، مبنای محاسبه نسبتهای موضوع این ماده، صورتهای مالی تلفیقی یا شرکت اصلی هر کدام به احتیاط نزدیکتر باشد، بوده و در مواردی که تراز آزمایشی ملاک عمل است، تراز آزمایشی و تعهدات شرکت اصلی مبنای محاسبه قرار میگیرد.

تبصره چهار:

درصورتیکه ضریب یا پایه محاسباتی یک قلم یا اقلامی از داراییها، بدهیها یا تعهدات نهاد مالی در پیوستهای دستورالعمل الزامات کفایت سرمایه نهادهای مالی پیشبینی نشده باشد، ضریب یا پایه محاسباتی مربوط، به پیشنهاد معاونت نظارت بر نهادهای مالی و تأیید رئیس سازمان، قابل تعیین است.

تبصره پنج:

برای محاسبه نسبتهای موضوع این ماده، رعایت احتیاط در تعیین ارزش داراییها، بدهیها و تعهدات برآوردی بلامانع است و بلکه توصیه میشود. در رعایت احتیاط، ارزش دارایی کمتر از ارزش آن براساس پایه محاسباتی و ارزش بدهی و تعهد برآوردی بیشتر از ارزش آن براساس پایه محاسباتی منظور شده در پیوستهای دستورالعمل الزامات کفایت سرمایه نهادهای مالی ، در نظر گرفته میشود.

مشارکت نهاد مالی با سایر نهادهای مالی یا بانک ها :

مشارکت نهاد مالی با سایر نهادهای مالی یا بانکها در پذیرش تعهد پذیره نویسی یا تعهد خرید اوراق بهادار (به استثنای اعطای حق اختیار فروش اوراق بهادار به دیگری)، از طریق تشکیل سندیکا مجاز است.

مشروط بر اینکه سهم هریک از اعضای سندیکا در تعهد یادشده و سهم کارمزد هریک، براساس یک قرارداد چند جانبه که توسط اعضای سندیکا امضاء شدهاست، معین شدهباشد.

تبصره یک:

نهادهای مالی ملزماند در انعقاد قرارداد موضوع این ماده، شرایط یا نمونۀ قرارداد مصوب سازمان را رعایت نمایند.

تبصره دو:

صندوق های سرمایه گذاری در اوراق بهادار با درآمد ثابت از جمله صندوقهای سرمایهگذاری تحت مدیریت نهاد مالی، میتوانند با رعایت شرایط زیر در سندیکای موضوع این ماده مشارکت نمایند.

شرایط مشارکت صندوق های سرمایه گذاری با درآمد ثابت در سندیکا :

الف) شرایط اوراق بهادار موضوع تعهد پذیرهنویسی یا تعهد خرید:

الف- ۱) مجوز عرضه عمومی اوراق بهادار از طرف سازمان یا بانک مرکزی جمهوری اسلامی ایران صادر شدهباشد؛

الف- ۲) اوراق بهادار از نوع اوراق مشارکت یا اوراق با درآمد ثابت بوده یا حداقل بازدهی برای آن پیشبینی شده و اصل و حداقل بازدهی آن توسط ضامن معتبری تضمین شده باشد؛

الف- ۳) بازدهی تعیین شده یا پیشبینی شده برای اوراق بهادار، کمتر از بازدهی پیشبینی شده یا تضمین شده برای صندوق سرمایهگذاری نباشد یا در صورت عدم پیشبینی یا تضمین بازدهی صندوق سرمایه گذاری، بازدهی تعیین شده یا پیشبینی شده برای اوراق بهادار، از متوسط بازدهی اوراق بهاداری که در مالکیت صندوق است و خصوصیات مندرج در بند (الف-۲) را دارد، کمتر نباشد.

ب ) شرایط صندوق مشارکت کننده در سندیکا:

ب- ۱) صندوق سرمایهگذاری از نوع صندوق سرمایهگذاری در اوراق بهادار با درآمد ثابت باشد؛

ب- ۲) در موضوع فعالیت صندوق سرمایهگذاری، مشارکت در تعهد پذیرهنویسی یا تعهد خرید اوراق بهادار، قید شدهباشد؛

ب- ۳) سهم صندوق سرمایهگذاری از تعهدات یادشده باید به گونهای باشد که در صورت ایفای تعهد صندوق در پذیرهنویسی یا خرید اوراق بهادار، نصابهای مقرر در امیدنامۀ صندوق در مورد ترکیب داراییها، نقض نشود.

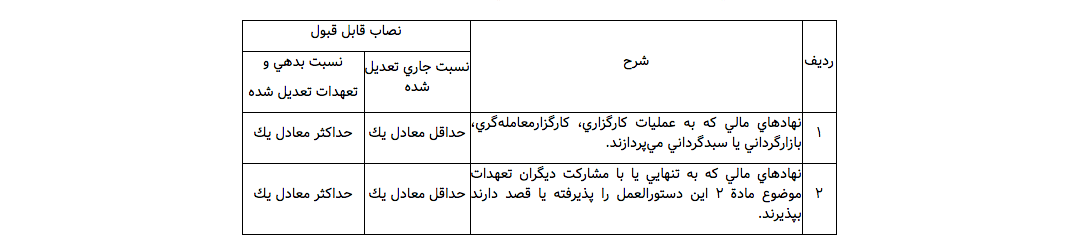

نصابهای قابل قبول برای نسبت جاری تعدیلشده و نسبت بدهی و تعهدات تعدیلشده برای نهادهای مالی موضوع مواد ۲ و ۳، به شرح جدول ذیل است:

تبصره یک:

درصورتیکه پذیرش تعهدات جدید موضوع مادۀ ۲ توسط نهاد مالی، منجر به نقض نصابهای مندرج در این ماده شود، نهاد مالی موظف است از پذیرش تعهد یا تعهدات یادشده خودداری نماید.

تبصره دو:

درصورتیکه در مواقع مقرر در مواد ۳ و ۴ این دستورالعمل، نقض نصابهای موضوع این ماده (ناشی از ایجاد بدهی یا تعهدات قبلی) احراز گردد، نهاد مالی باید بلافاصله موضوع را به همراه برنامههای خود برای اصلاح نسبتهای مذکور، شامل مواعد زمانی اجرای هر برنامه، به سازمان گزارش نموده و اقدامات اصلاحی را بدون فوت وقت شروع نماید.

درصورتیکه سازمان، اصلاحاتی در برنامه ارائه شده در نظر داشته باشد، موضوع را به نهاد مالی ذیربط اعلام و نهاد مالی باید اصلاحات لازم را در برنامه به عمل آورده و متناسب با آن اقدام نماید.

تبصره سه:

درصورتیکه پذیرش تعهدات موضوع مادۀ ۲ دستورالعمل الزامات کفایت سرمایه نهادهای مالی توسط نهاد مالی مجاز نباشد یا نیازمند اخذ مجوز از سازمان بوده و نهاد مالی هنوز موفق به دریافت این مجوز نشدهاست، نهاد مالی باید از پذیرش تعهدات مذکور خودداری کند، حتی اگر با پذیرش این تعهدات، نصابهای مندرج در این ماده نقض نشوند.

مطالعه بیشتر :

تبصره چهار:

در مواردی که بانک تحت نظارت بانک مرکزی جمهوری اسلامی ایران درخواست پذیرش تعهدات موضوع مادۀ ۲ این دستورالعمل را دارد، باید نصابهای مقرر در این ماده رعایت شود یا نسبت کفایت سرمایه افشاءشده در آخرین صورتهای مالی حسابرسی شدۀ بانک که طبق دستورالعملهای بانک مرکزی محاسبه میشود، برابر یا بیشتر از ۸ درصد باشد.

صدور تاییدیه سازمان :

درصورتیکه پذیرش هریک از تعهدات موضوع مادۀ ۲ منوط به تأیید سازمان باشد، آنگاه تأییدیۀ سازمان در صورتی صادر خواهد شد که پذیرش تعهد منجر به نقض نصابهای موضوع مادۀ ۹ نگردد یا حسب مورد بانک متقاضی نصاب مقرر در تبصره ۴ ماده ۹ را احراز نموده باشد.

در شرایطی که نصابهای شخص متقاضی کمتر از ده درصد در جهت منفی با نصابهای یادشده تفاوت داشتهباشد، تأییدیۀ سازمان صرفاً با پیشنهاد معاونت مربوطه و موافقت ریاست سازمان، قابل صدور است.

تبصره یک:

برای صدور تأییدیۀ موضوع این ماده، مبلغ تعهداتی که قبلاً تأییدیۀ سازمان برای پذیرش آنها صادر شدهاست، بهعنوان تعهد پذیرفته شده توسط نهاد مالی تلقی شده و باید در محاسبه نسبتهای موضوع ماده ۷ لحاظ گردد، مگر اینکه نهاد مالی قبل از پذیرش این تعهدات تقاضای ابطال تأییدیۀ مربوطه را ارائه نماید.

تبصره دو:

چنانچه نهاد مالی هنگام درخواست صدور مجوز تعهد پذیرهنویسی، مدارک و مستنداتی را به سازمان ارائه دهد که به موجب آن قبل از شروع پذیرهنویسی شخص یا اشخاص دیگری، خرید اوراق بهادار مربوطه را در فرآیند پذیرهنویسی متعهد شدهاند.

آنگاه درصورتیکه به تشخیص سازمان مستندات مذکور قابل اتکا بوده و شخص یا اشخاص مذکور توانایی مالی کافی بهمنظور ایفای تعهدات خود داشته باشند، نسبتهای موضوع مادۀ ۷ براساس خالص تعهد نهاد مالی متقاضی (پس از کسر مبلغ تعهد شخص یا اشخاص مذکور)، قابل محاسبه خواهد بود.

تبصره سه:

در صورتیکه نهاد مالی یا هریک از اعضای سندیکا در هنگام درخواست صدور مجوز تعهد پذیرهنویسی یا تعهد خرید اوراق بهادار، وجوهی را به عنوان پشتوانۀ تعهد خود در این زمینه به حساب بانکی مخصوصی واریز و تأیید بانکی را به فرمت موردنظر سازمان ارائه دهد،

نسبتهای موضوع مادۀ ۷ دستورالعمل الزامات کفایت سرمایه نهادهای مالی براساس خالص تعهد نهادمالی یا عضو سندیکا (پس از کسر مبلغ واریزی به حساب مذکور) و با حذف مبلغ واریزی از سرفصل داراییها، قابل محاسبه خواهد بود، مشروط بر اینکه :

(الف) نهاد مالی یا هر شخص دیگر بدون تأیید ناشر یا عرضه کننده اوراق بهادار مربوطه، اجازۀ برداشت از حساب بانکی یادشده را نداشته باشد؛ و

(ب) برداشت از حساب بانکی یادشده برای ایفای تعهد نهاد مالی در پذیرهنویسی یا تعهد خرید اوراق بهادار، با دستور ناشر یا عرضهکنندۀ اوراق بهادار حسب مورد و بدون نیاز به تأیید نهاد مالی، میسر باشد.

اخطارها در صورت تخلف مراجع رسیدگی کننده :

تخلف نهاد مالی از مفاد دستور العمل الزامات کفایت سرمایه نهادهای مالی، براساس دستورالعمل مربوطه رسیدگی میشود. در صورت احراز تخلف مرجع رسیدگی کننده متناسب با درجۀ تخلف (که براساس تبصرۀ ۱ این ماده تعیین میشود)، یک یا چند مورد از تنبیهات زیر را در نظر خواهد گرفت:

۱) تذکر کتبی به نهاد مالی بدون درج در پرونده؛

۲) تذکر کتبی به نهاد مالی با درج در پرونده؛

۳) اخطار کتبی با درج در پروندۀ نهاد مالی؛

۴) محرومیت نهاد مالی از ارائه خدمات یا پذیرش تعهدات موضوع مادۀ ۲ این دستورالعمل حداکثر تا سه سال؛

۵) محدود کردن فعالیت نهاد مالی حداکثر تا سه سال؛

۶) تعلیق فعالیت نهاد مالی حداکثر تا سه سال؛

۷) لغو مجوز تأسیس و فعالیت نهاد مالی در شرایطی که تخلف نهاد مالی آسیب جدی به اعتماد عمومی نسبت به فعالان بازار اوراق بهادار وارد نمودهباشد.

۸) جریمۀ نقدی نهاد مالی مطابق آئیننامۀ مادۀ ۱۴ قانون توسعۀ ابزارها و نهادهای مالی جدید؛

علاوه بر تنبیهات فوق برای نهاد مالی مرجع رسیدگیکننده میتواند تنبیهات زیر را برای مدیر یا هریک از کارکنان نهاد مالی که فعل یا ترک فعل وی در ایجاد تخلف از دستورالعمل الزامات کفایت سرمایه نهادهای مالی مؤثر بودهاست، در نظر بگیرد:

۱) تذکر کتبی بدون درج در پرونده؛

۲) تذکر کتبی با درج در پرونده؛

۳) اخطار کتبی با درج در پرونده؛

۴) محرومیت از تصدی سمت در نهاد مالی مربوطه حداکثر تا سه سال؛

۵) محرومیت از استفاده از گواهینامۀ حرفهای صادره توسط سازمان حداکثر تا سه سال؛

۶) محرومیت از تصدی سمت در تمام یا برخی از بورسها، بازارهای خارج از بورس، کانون و نهادهای مالی حداکثر تا سه سال؛

۷) جریمۀ نقدی مطابق آئیننامه مادۀ ۱۴ قانون توسعۀ ابزارها و نهاد مالی جدید؛

منعیارهای تعیین درجه تخلف از دستورالعمل الزامات کفایت سرمایه نهادهای مالی :

درجۀ تخلف از دستورالعمل الزامات کفایت سرمایه نهادهای مالی براساس معیارهای زیر تعیین میشود:

۱- میزان و مدت زمانیکه مواد این دستورالعمل نقض شدهاست؛

۲- مبلغ تعهداتی که در اثر نقض این دستورالعمل، نهاد مالی موفق به ایفای به موقع آن نشدهاست؛

۳- مدت زمانی که نهاد مالی در اثر نقض این دستورالعمل، در ایفای تعهدات خود تأخیر نمودهاست؛

۴- تعداد افراد ذینفعی که نهاد مالی در اثر نقض این دستورالعمل، نتوانسته تعهدات خود را در قبال آنها بهموقع ایفا نماید.

تبصره دو:

اعمال تنبیهات موضوع این ماده مانع از مجازاتهایی که در قوانین در صورت ارتکاب جرم پیشبینی شده یا مانع از جبران خساراتی که در اثر ارتکاب تخلف یا جرایم به مشتری نهاد مالی یا سایر اشخاص وارد شدهاست، نخواهد شد.

تبصره سه:

هر بار تکرار تخلف از این دستورالعمل در طول کمتر از یکسال، منجر به تشدید تنبیهات تا دو درجه و در صورت تکرار تخلف در طول کمتر از سه سال، منجر به تشدید تنبیهات تا یک درجه خواهد شد.

در مورد مدیران یا کارکنان مؤثر در تخلف، تکرار تخلف در طول یکسال منجر به تشدید تنبیهات تا سه درجه و در صورتیکه تکرار پس از یکسال ولی کمتر از ۵ سال باشد، تنبیهات تا دو درجه و در صورتی که تکرار پس از ۵ سال و کمتر از ده سال باشد، تنبیهات تا یک درجه تشدید میشود.

الزامات کفایت سرمایه نهادهای مالی به منظور پیشگیری از تکرار تخلف :

علاوه بر تنبیهات موضوع مادۀ ۱۱، مرجع رسیدگی به تخلفات میتواند به منظور پیشگیری از تکرار تخلف یا گسترش دامنۀ آن، اعادۀ وضعیت به قبل از انجام تخلف یا رفع اثرات تخلف انجام شده، نهاد مالی را ملزم به موارد زیر نماید:

۱) اصلاح یا تقویت نظام کنترلهای داخلی؛

۲) اصلاح رویهها و آییننامههای داخلی؛

۳) تأمین، تکمیل و آموزش نیروی انسانی در بخشها و زمینههای خاص؛

۴) منع نهاد مالی از گسترش کمی و یا جغرافیایی فعالیتها تا زمان احراز شرایطی خاص؛

مرجع رسیدگی همچنین میتواند برای انجام موارد موضوع این ماده، مهلت تعیین کرده و رفع تعلیق از تمام یا بخشی از فعالیتها یا رفع محدودیت از فعالیتهای نهاد مالی را منوط به اجرای آنها در مهلت مقرر نماید.

در صورت عدم اجرای موارد تعیین شده در این ماده در مهلت مقرر، مرجع رسیدگی میتواند تنبیهات مذکور در مادۀ ۱۰ را اعمال کند.

ثبت ديدگاه